投資と聞くと、パブロフの犬のように「自分には関係ないし……」「リスクがやっぱり怖い」「金利はないけど預貯金がいちばん」「投資はお金持ちだけのもの」「うまい話にのって、結局大損した人も多い」と考えてしまう人や、尻込みする人も実際に多いようです。でも、そんなことはないのです。

とはいえ「銀行にただ預けているだけ……」「これから自分のお金を活用して、うまく殖やしたい」「少ない不安で、うまく殖やしたい」という方におすすめの投資とはどんなものがあるのでしょうか。

そこで今回は、“無理なく”“少しずつ”“コツコツ”をキーワードに、初心者でも簡単に始められる「積立投信」についてご説明していきましょう。

ページ内目次

銀行に貯金 ≒ 大事なお金をタダで貸している、ってこと?

銀行は個々人から集めたお金を企業などに貸し出して、その利子を取っていますが、元手となるお金を預けてくれている個々人に対しては、ほとんど利子を払ってくれません(笑)。

ひと昔前であれば、銀行に預けてさえいれば資産が自動的に殖えていきましたが、そんな時代と違って今は金利もスズメの涙程度。実際にメガバンクの普通預金の金利は、軒並み0.001%ですね(2017年6月25日現在)。

乱暴な言い方になりますが、銀行に貯金する行為とは〈大事なお金をほとんどタダで銀行に貸してあげているのと同じ〉と言っても過言ではないでしょう。

たとえこの先、日本経済が多少上向いたところで、高度経済成長期のころのような高い金利に戻ることはまず、ないでしょう。だとしたら、将来のためにも自分で自分の資産を殖やすしかありません。

初心者におすすめ。プロに任せる投資信託

さて、「投資に挑戦してみよう!」という人が、まず理解しておかなければならないのが、投資にはリスクが伴うという点です。場合によっては、運用がうまくいかずに損をすることもありますので、リターンがあれば、それだけリスクも伴うことを理解しておくことが肝要です。とはいえ、リスクを恐れていては前には進めませんし、タンスに眠っているお金も、銀行に預けたままのお金も決して殖えません。そこで、いかにリスクを減らすか……に着目することが重要になってきます。

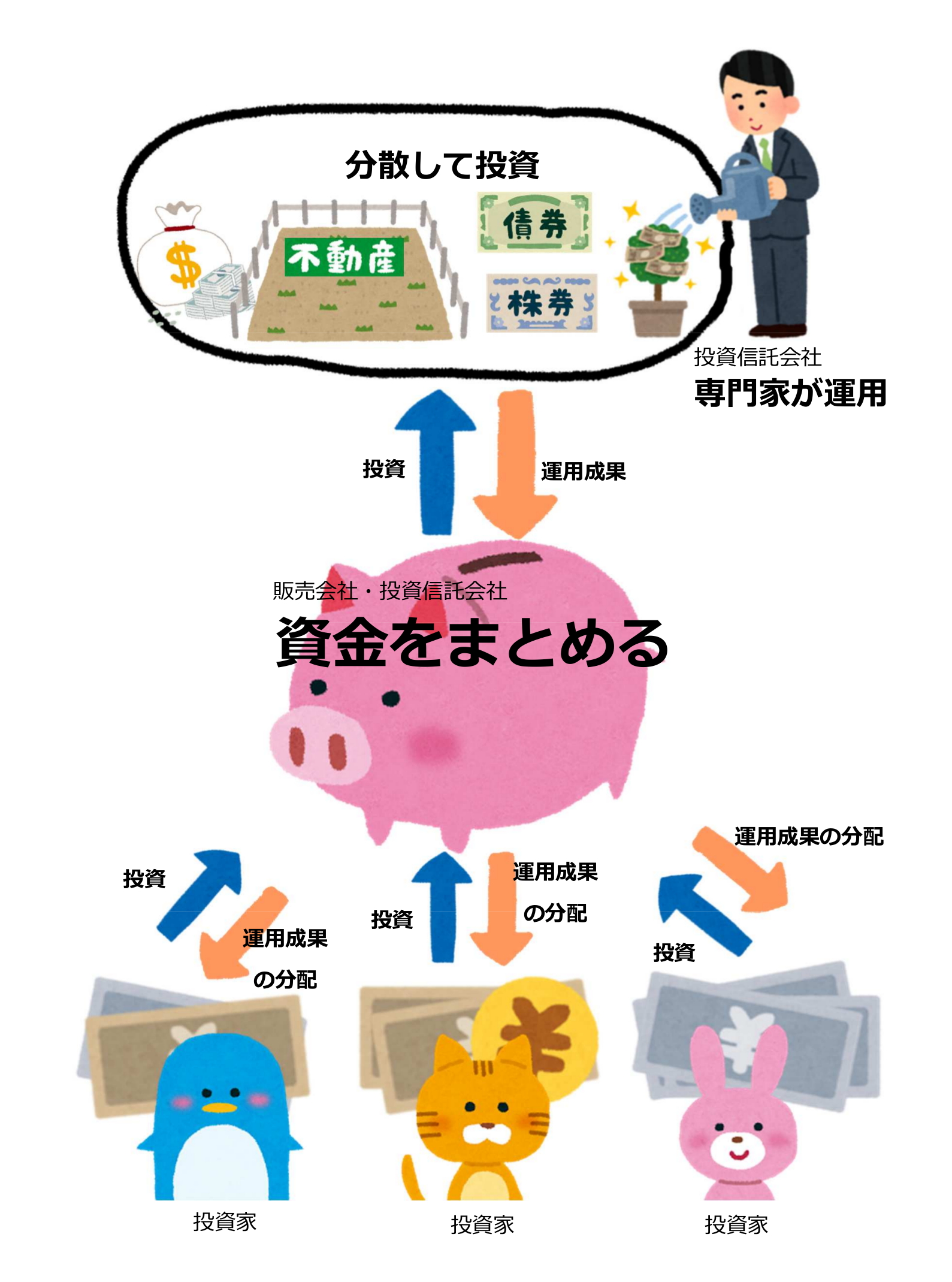

「投資信託」を簡潔に言うと「投資家から集めたお金を、専門家が株式や債券などに投資し、運用する商品」のこととなります。

日本企業の株式、外国の株式、債券などさまざまな商品を組み合わせて運用し、その成果がそれぞれの投資家に、その投資金額に応じて分配されます。運用をプロに任せられる点でも、初心者にとっても挑戦しやすいといえるでしょう。

何より投資信託の魅力は、少額からチャレンジできる点にあります。個人が株式を購入する場合、一株が時価数百円であっても、売買単位が1000株であれば数十万円の資金が必要です。さらに、ある程度まとまった取り引きをしようとすると、数百万円の元手が必要になることも。しかし、投資信託の場合は手持ちの資金で購入でき、少額でさまざまな株式や債券に分散して投資することが可能になります。

小額で始められる投資信託「積立投信」とは

さらに、投資によるリスクを減らす方法のひとつに、積立投信なるものがあります。その特徴は、大きく分けて次の3つの点に集約されます。

【積立投信の特長】

特長1/小額から始められる

特長2/面倒な手続きなく、資産がつくれる

特長3/購入するタイミングを分散できる

当然ながら、最初から数百万円、あるいは1000万円、2000万円を投資できる人はそうそういないでしょう。しかし、これからじっくり時間をかけて、将来困らないように資産をつくっていきたい人には、毎月、小額からの積み立てで、投資ができる商品があります。これを「積立投信」といいます。

「積立投信」のなかには月々1000円以下から始められる商品もあります。毎月、一定の金額、銀行口座から半ば強制的に自動に積み立てていく商品であれば、「投資は初めて」という人もこれならチャレンジしやすいでしょう。

長い目で見ると、購入単価は低く抑えられる?

加えて、積立投信には期間を分散して購入できる特長があります。

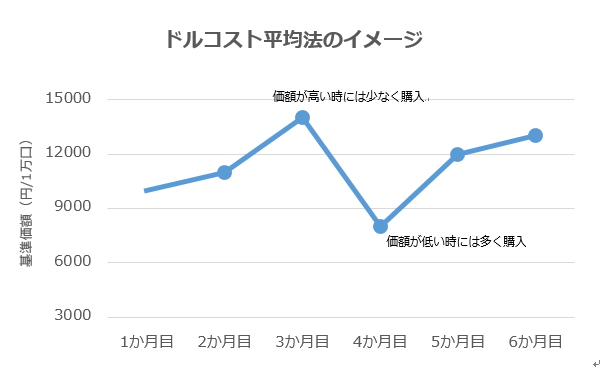

「投資信託」の値段(基準価額)は、同じ商品であってもその時々によって上下(時価)しますので、したがって一度にたくさん購入することは、ある意味リスクが伴います。

一方の「積立投信」は、毎月一定額の投資を行うので値が上がっている時に購入する口数は少なく、値が下がっている時に購入する口数は増えます。これを繰り返すことで、全体を通して見たときに、平均の購入単価を抑える効果も期待できる(図参照)ものです。これはつまり、「もっと安い時に買えばよかった……」と落胆しない確率が高まるということであり、専門用語で「ドルコスト平均効果」といいます。

なお、積立投信は長期間の保有が前提になりますので、買付手数料が無料(ノーロード)で、保有コストも比較的低い商品を選ぶことがポイントになります。

積立投信にぴったり!?の「積立NISA」始まる?

さて、2017年度税制改正で「家計の安定的な資産形成を支援する観点から、少額からの積立・分散投資を促進するため」という目的で、「積立NISA」という制度が新しく創設されることになりました。

今あるNISAよりも少額から投資が始めることができ、さらに20年にわたって非課税となる制度です。これは多くの人にとって大きなメリットとなりそうです。

「積立NISA」は2018年1月からの運用が予定されていますが、その特長は「年間40万円まで、最長20年間保有でき、配当金や譲渡益に税金がかからない」という点。そして対象となる商品は投資信託です。

具体的には今後、金融庁と金融機関が協議して決められることになりますが、信託期間が20年以上もしくは無期限の商品、さらに長期保有が原則となるので、手数料負担の少ないものが選ばれるのではないかと推測されています。※ちなみに積立NISAと現行NISAとの併用はできませんので、注意が必要です。

2018年から始まる新たな「積立NISA」 ──。

これこそ、まさに今回の記事のキーワードでもある“無理なく”“少しずつ”“コツコツ”といった具合に、小額から始める積立投信といえるのではないでしょうか? 「積立NISA」は、これまで投資をしたことがない人にとっても、投資を始めるきっかけになるかもしれませんので、興味のある人はアクションを起こしてみては? そう、じっとしているだけでは、決して手持ちのお金は殖えませんので……。

≪記事作成ライター:林 明≫

翻訳通訳会社などでの勤務を経て、現在は専門誌の出版社で編集記者として取材、執筆に従事。海外留学時に、日々の暮らしの中で物価が急激に上昇していくのを目の当たりにし、「生活とお金」に興味を持つ。

Follow Us