画像のように財務省が公表した「普通国債の利率加重平均の各年の推移(昭和50年度末以降)」を見ると、昭和50(1975)年度末に「7.43%」をマークしていた金利(普通国債の利率加重平均の表面利率)は下降の一途をたどっている。

そうした中、銀行にあずけている価値がなくなったため、資産運用のムードが国内で高まっているが、生命保険会社が熱心に進める保険がある。

それは外貨建て、つまり米ドルや豪ドルでの終身保険や養老保険だ。日本と外国の金利の差と受け取り時のレート差によって運用益を得ようというものだが、果たして本当に利益を得られるのか検証してみよう。

日本と外国の金利差を利用した生命保険で利益

毎度申し上げているが、とにかく日本の金融機関の金利は惨たんたるもの。そこそこの金額を銀行に預けていても、その金利は数十円とか数百円の単位だ。ほとんど金利のつかないタンス預金と変わらない。ならば海外に目を向け、思いきって外国の貨幣で資産を運用してはどうか、というアイデアが、さまざまな金融機関から起こっている。その一つが外貨建ての生命保険だ。

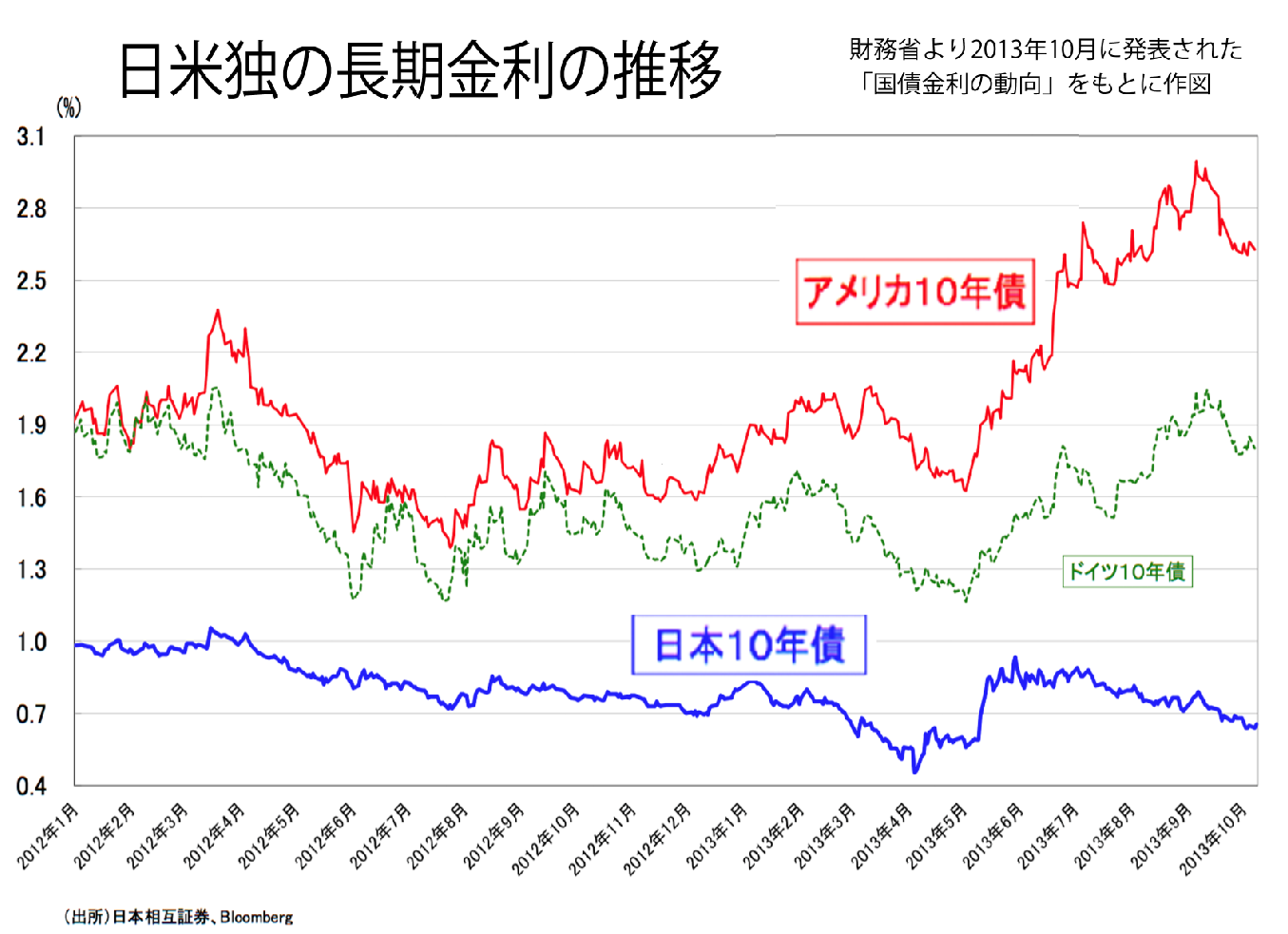

財務省公表の下のグラフ「日米独の長期金利の推移」を見てほしい。日本の金利は長期にわたって低迷を続け、表に含まれていない2016年以降はほとんど0金利に近い。それに比べ、米国の金利は常に日本の金利の倍以上を推移しており、昨年5月頃で比較すると約3倍にも達している。

図のような金利の差は、各金融機関の米ドルへの投資を促す結果となっている。証券会社、銀行、そして生命保険会社も、こぞって外貨建ての商品をラインアップしはじめている。

ドルで保険に入り、受け取り時に円に変換して利ザヤを得る

外貨建ての生命保険。具体的に、明治安田生命の一時払い養老保険を例に考えてみよう。

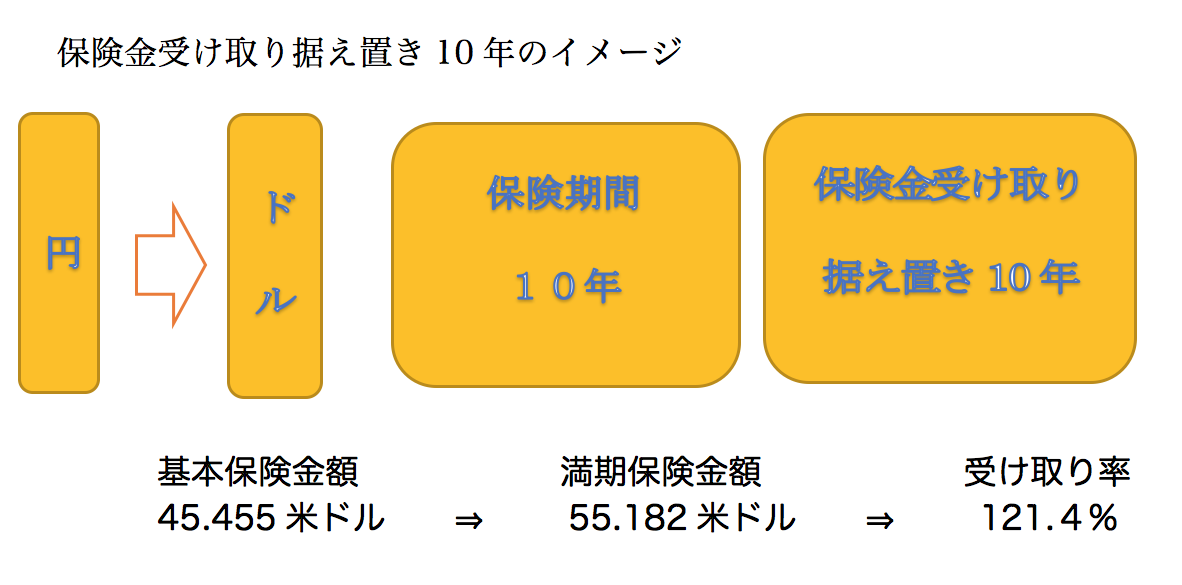

たとえば、10年満期で500万円の一時払いで保険に加入した場合、その時点での為替レートが1ドル110円なら、45,455ドルの基本保険料を支払ったことになる。保険会社の設定する予定利率が2.60%なら、10年後の満期保険金は55,182ドルで、これは121.4%の受け取り率。既存の国内の養老保険よりはかなりお得な受取額となる。ここで満期保険金を受け取ってもいいのだが、注意しなければならないのは、そのタイミングでの為替レート。仮に円高が進んでしまっていると、せっかく得られた高い金利の恩恵が、いっぺんに吹っ飛んでしまうことになる。

そこで一例だが、明治安田生命が打ち出している保険金受け取りの10年据え置き制度を取り上げよう。これは満期を迎えてから10年間は、保険金の受け取りを据え置くことができるものだ。

※「明治安田生命 米ドル建 一時払養老保険」←このキーワードで検索するとサイトトップにヒットし、実際にシミュレーションできるので、興味のある方は試してみてはどうだろうか。

これなら「円高ならじっとがまん」「できるだけ円安になったとき」という具合に、保険金の受け取りのタイミングをじっくり見定められるうえ、自分の判断で受け取ることができる。つまり米ドル建ての保険のおかげで、金利の差と為替レート両方のメリットを生かして資産を運用できるというわけだ。

為替リスクには、くれぐれも注意が必要

為替のリスクが、外貨建て保険ではとくに注意が必要となる。明治安田生命の例でもう少し詳しく見ていくと、10年間の据え置き期間をわざわざ設定しているのは、そのときどきのレートが受け取り金額に大きく影響するからだ。

上記の500万円の例でいえば、10年後の満期保険金額は55,182ドル。これを円に換えるとき、為替のレートによって受取額ががらりと変わる。

【1ドル=100円なら=551万1820円】

【1ドル=110円なら=607万0002円】

【1ドル=90円なら =496万6638円】

為替レートが90円と110円では、受け取り時の金額が110万円も違ってしまう。円安なら100万円以上の利益。円高だとせっかく10年も預けたのに、元本割れという悔やみきれない結果を生むことになるので、外国建ての生命保険にはそうしたリスクもあるということを、ぜひ理解しておいてほしい。

次回は、この外貨建て生命保険の種類と、そのメリット・デメリットをまとめて報告しよう。

≪記事作成ライター:小松一彦≫

東京在住。長年出版社で雑誌、書籍の編集・原稿執筆を手掛け、この春退職。今後はフリーとして、さまざまなジャンルの出版プロでユースを手掛ける予定。

Follow Us