為替市場ではドルの一人勝ちの様相を呈していますが、それには様々要因が重なっています。その要因を解説しましょう。

インフレの抑制とFRBの思惑

米国の中央銀行であるFRB(米連邦準備理事会)が先進国の中では唯一利上げに非常に積極的であると言えます。今年はあと2回利上げを実施し、政策金利であるフェッド・ファンド・レートの上限金利を2.50%まで引き上げることが予想されます。

来年も2回前後利上げを実施し、3.00%に乗ることになることが予想されます。FRBのインフレ目標2%に物価が上昇し、今後はインフレを如何に現状の水準に抑える、つまりインフレ退治がパウエルFRB議長の最重要課題になるのではと推測します。

それに伴い、米長短金利が共に上昇過程にあります。下記グラフ(出所:ウォールストリートジャーナル紙)は米10年債利回りの2016年からの利回りの推移を示しています。まさに今週は3.00%を越えています。

今後FRBが利上げセッションを続けることが予想され、それに連動して長期国債利回りが上昇するのではないかと思います。再来年2020年辺りからFRBは利上げセッションを終了し、フェッド・ファンド・レートを3.00~3.50%辺りに軟着陸させ、当面の経済・金融情勢を見守る姿勢を強めるのではと思います。

従って長期国債も3.50~4.00%近辺の10年債の利回りが予想されます。この水準での先進国長期債利回りは米国以外に現状は考えられません。

去年までは豪、ニュージーランドなどのオセアニア諸国の国債が高利回り投資債券として注目されていましたが、現在は米国債に投資家の目が集まっており、優良債券として注目されていますが、こちらも一人勝ちの様相です。従ってドルが上昇するのは自然の成り行きと言えます。

アメリカ以外の国家通貨は?

ドルの一人勝ちの相場のもう一つの要因は、これまで注目されていた新興国通貨の変化に起因するとも言えます。ここの新興国とはトルコ、アルゼンチン、そしてベネズエラなどの国々があげられます。

当レポートでもこれまで、それらの国々について解説してきました。トルコはエルドアン大統領の強権の評価、そしてアメリア人牧師拘束の結果、米国の制裁を受けました。その結果、トルコリラ大暴落の動きになり、投資家はドルに資金を戻す動きに走りました。

アルゼンチンは中央銀行が政策金利を8月末に45%から60%に大幅引き上げ、通貨防衛に走りました。国家としての体制を疑わせる行動と言えます。こちらも投資家が資金を引き揚げる行動に走りました。

ベネズエラは、インフレ率が3月時点で8,878%と天文学的数字です。マドゥロ大統領は最低賃金を約35倍に引き上げると発表しました。こちらも国家の体制をなしていません。

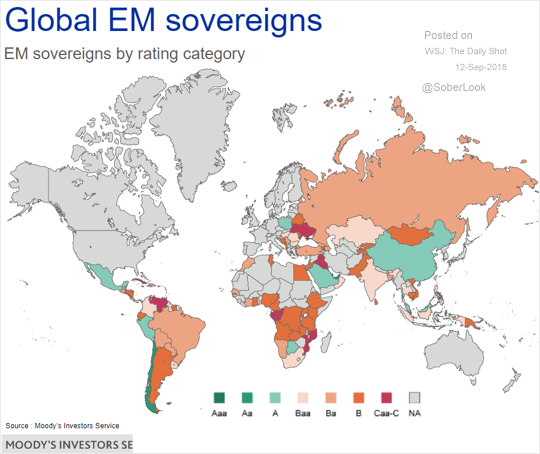

国民は隣国コロンビアやブラジルに経済難民として移動する動きになっています。下記グラフ(出所:ウォールストリートジャーナル紙)は世界の債券格付けを色で判断する地図です。赤が最悪、そしてオレンジと続きます。

中南米ではベネズエラ、アルゼンチンそしてブラジルの格付けが悪く、意外とチリは優良ですね。アフリカではほとんどの国々が問題のある国と言えます。中国だけが投資に力を入れている現状です。そして欧州ではロシア、ウクライナの格付けが悪いと言えます。

この世界地図を見ると、やはりドルに資金を戻すことが賢明であると言えます。ドル高が進む理由として注目です。

対中貿易の行方、投資のかたち

トランプ大統領の対中国を標的にした貿易摩擦もドル一人勝ちにしている要因です。米貿易赤字の原因の約半分は対中での貿易赤字と言えます。益々エスカレートする追加関税総額を見ると、貿易赤字が次第に減っていく傾向が見られることになるのかもしれません。中国に流れる人民元が減ることになれば、最終的にドル高帰結することになるのではと思います。

ドルが上昇する中での米国資産投資を考察してみましょう。

債券・社債投資

ドル高の中の債券投資は、償還期日まで保有する覚悟があれば賢明と言えます。10年債で言えば、3%から今後4%前後に利回り上昇が予想されます。債券売りの相場が予想され、債券価格下落が予想されます。短期売買では損失を計上することになるのかもしれません。

その意味で長期投資の覚悟が必要と言いました。しかし米国債は世界で一番安全と言われ、日本銀行をはじめ各国の中央銀行が安全資産としてポートフォリオに組み込む動きとなっています。米社債にしても、米国企業が世界経済をけん引しており、大きく企業業績が悪化することは予想されていません。

ドル上昇という副産物もあり、高い利回りが期待されています。

株式市場

現在最も注目される市場です。ダウ平均株価、NASDAQなどの株式指数は軒並み上昇しています。アマゾン、アップルコンピュータ、マイクロソフトなどIT企業がけん引している。経済の基礎ファンダメンタルズが上昇しており、それに連れて企業業績も上昇しています。

新しい分野での研究開発費も突出しており、先端分野も米企業が先頭を走る勢いを感じます。ダウ平均株価指数が30,000ドルを目指す過程にあると筆者は考えています。前回のレポートでも解説しましたが、リーマンショック、ブラックマンデーなどの金融危機を経験しても、ダウ平均株価は最終的に成長路線を堅持しています。

その意味では、大小変動のある株式市場にあっても最終的には上昇する米株式市場にあるのではと思います。リスク回避的市場になっても、「そこが底」である可能性が強い市場であると筆者は思っています。

ドル預金

FRBの利上げセッションと連動し、短期金利が上昇する動きになっています。当然預金金利も高い利回りが得られることになります。

3か月短期金利先物を見ても、2.50%以上の金利体系になっていますので、ドル高相場と金利高の両方を享受できると言えます。その意味では非常に保守的な投資戦略と言えます。

不動産投資

ドルに投資資金が集まる中で、米国不動産投資が一つの選択肢と言えます。その話題については米国不動産投資考察レポートに記しています。

しかし、FRBが利上げセッションを続けると、借り入れコスト上昇というネガティブ面はあることを認識すべきではないかと思います。それが不動産市場を悪化させる結果となります。

高水準で推移する不動産市況の中、米中貿易摩擦が過激化する中で中国人投資家に変化があるかにも注意する必要があるのではないかと思います。

さいごに

好調な米国各種市況である中でも、細心の注意をする必要があるのではないかと手綱は引き締め気味に行きたいものです。一歩引き気味で米国市場を冷静に見る姿勢は常に持ちたいものですね。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。

Follow Us