今週はRBA(豪準備銀行)の金融政策委員会の開催、そして四半期金融報告の発表と、豪経済の今後の動向を占う意味で、重要な週でした。それぞれの発表内容を検証して現在どのような経済状態であるかを検証しましょう。

リーマンショックの前後

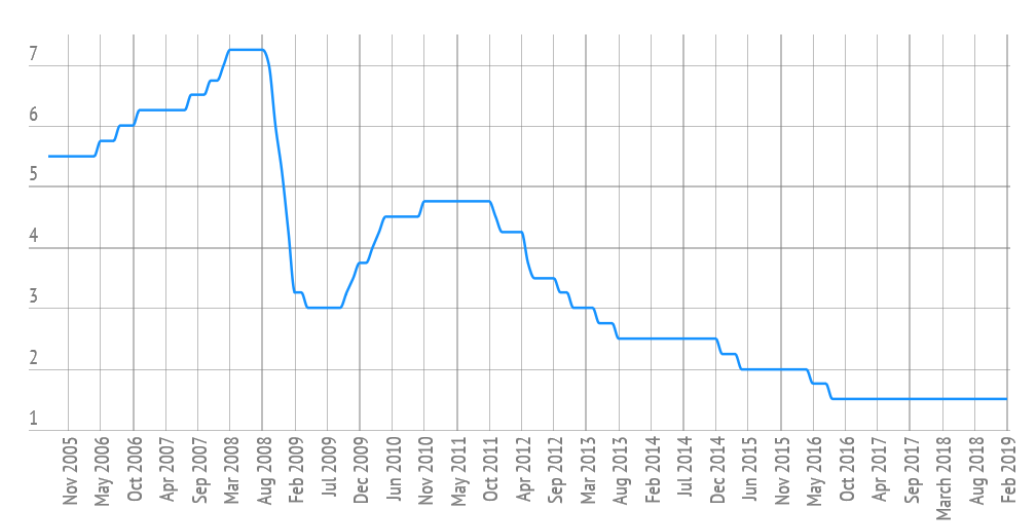

2月5日、RBAは政策金利(キャッシュ・レート)を現状の1.50%と据え置きと発表しました。下記のグラフ(出所:RBA)を参照ください。2007年からの政策金利の推移を示しています。

これを見ると2006年から2008年には6%以上の非常に高い政策金利体系でありました。リーマンショック前の不動産投資が進み、物価上昇が著しい経済状況が続いていました。それを防ぐために、金利を急速に引き上げたことが伺われます。

そこにリーマンショックが起きました。政策金利を急激に引き下げ、中央銀行のもう一つの金融政策である流動性の供給と続けました。RBAは2011年頃には5%近くに引き上げましたが、その後は右肩下がりの低金利政策を続け、現在1.50%の水準で推移しています。

世界的の主要国が低金利政策、欧州、日本の中央銀行ではゼロ金利政策と預金に対して利子がつかない金融政策まで施しました。しかしオーストラリア経済は実際に悪く、低金利政策を維持する必要があるのかという疑念が付きまといます。

オーストラリア経済の近況

オーストラリアの経済成長率は直近の数字では昨年第3四半期GDP:2.8%前年比となっています。昨年第1、第2四半期GDP共に3%を上回る良い数字となっています。中国への輸出依存度が高い貿易構造となっていて、現在では全体の40%に迫る輸出相手国が中国です。特に鉱物資源つまり鉄鉱石、石炭が多くを占められています。

これらの鉱物資源の輸出動向は、当然ながら中国の景気動向に大きく影響を受けます。中国経済が好調に推移するならば、豪資源会社は潤うこととなります。RBA金融委員会声明文には、資源会社の経営状況を示唆する記述を多く見られます。

それでは中国の現在の状況はどうでしょうか?中国の経済状況は今年初めの当レポートで考察しました。中国経済は一見良さそうに見えますが、リスクを多く抱えている現状ではないかと思います。

今年のGDPは6%前半に落ち込み、中国人民銀行は準備預金比率を引き下げ、流動性供給に力を入れており、景気後退を阻止する動きにあるようです。

また中国政府もインフラ投資に注力しているようで、官の力で景気を支えようとしています。しかし外部的には米国との貿易摩擦が佳境に入っており、将に正念場と言えます。

そんな中国の状況を豪政府とRBAはじっくり観察しているのではないかと思います。それが、RBAの慎重姿勢となって表れています。これまで声明文では、「政策スタンスを変更しないことが経済の持続可能な成長と、時間をかけてインフレ目標を達成することに一致する。」との定番の文言をここ数年続けています。

経済成長は年率3%前後で推移しています。そしてRBAは2~3%のインフレ目標を掲げており、現在の消費者物価指数は1.8%前後で推移しています。インフレ目標の上限3%に接近する局面であり、次の金融政策の変更は利上げであると推測されていました。

金融政策は利下げに舵を切るか

しかし2月8日発表のRBA四半期経済報告によると今年のGDPは3.25%と前回の2.5%から下方修正、インフレ見通しも2.00%から1.25%へ下方修正しています。またロウRBA総裁の発言内容で一変しました。昨年末には、ロウRBA総裁は、次の金融政策は利上げであると言明されていました。

それがここに来て、「現在の政策金利の見通しは均衡している。次は利上げも利下げもあり得る。」と発言し、これまでの利上げ発言を撤回しました。「政策金利を下げることで豪ドル安に導かれる、低金利が経済を刺激する、国民はより低い住宅金利を求めている。」と発言され、利下げにかなり肯定的な文言を発しています。

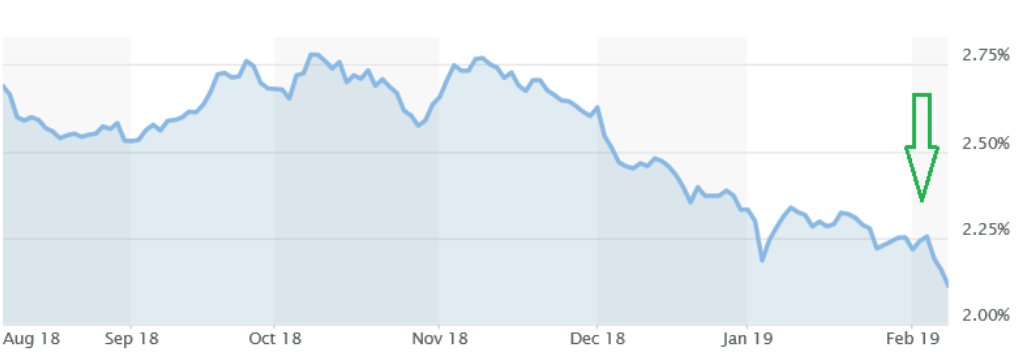

この発言により、長期金利はかなり低下する動きになってきています。下記グラフ(出所:ウォール・ストリート・ジャーナル紙)は過去6ヶ月間の10年豪連邦債の利回りの推移を示しています。昨年11月頃には2.75%を示現していました。それが今年に入ると2.50%を下回り、2月には2.25%を下回り、直近は2.10%に位置しています。多分にロウRBA総裁発言に市場は反応したようです。

米国債10年利回り2.70%近辺の利回りと比較しても、もはや豪ドルは高金利通貨利回りを享受できないと見てよいでしょう。それはさておき、豪経済が中国経済後退懸念を受けて、豪経済景気後退観測、その結果長期金利まで低下していることが顕著であると言えます。

これまで通りの豪ドル=高利回り通貨というレッテルはもはや通用しないことを投資家の皆さんは留意する必要があります。

如実に変化する不動産投資

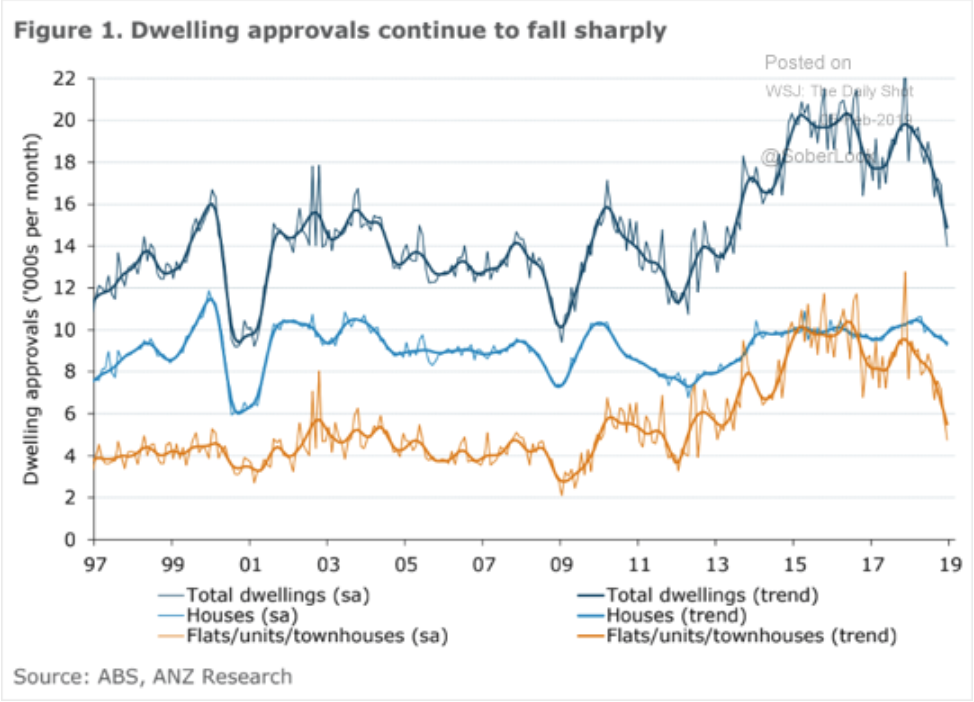

中国経済に大きく依存する経済と説明しましたが、面白いグラフを見つけました。下記グラフ(出所:ウォール・ストリート・ジャーナル紙)は、豪住宅建設の許可件数の推移を示しています。

1997年以来の推移で、濃い青線が全体の数字、青線が住宅、オレンジ色がマンション、タウンハウスのトレンドを示しています。これを見ると、2012年から2017年の中国経済が飛ぶ鳥を落とす勢いの高い安定経済を遂げていた時期には、中国人投資家が豪不動産投資を積極的に進めていたことが分かります。

それが昨年後半からはその勢いが衰え、現在は下落のトレンドにあり、中国経済景気後退懸念が如実に表れていると言えます。日本でも筆者は中国人投資家の不動産投資が減ってきていると聞きました。オーストラリアでも同様の傾向が散見されます。

中国が風邪をひけば、豪経済は肺炎を引き起こすと言っても過言でないと筆者は考えます。また政治でも、オーストラリアは米国を中心とした自由主義圏に属しています。安全保障問題でも米国に同調する姿勢を示しています。

豪政府は、中国人不動産投資家のビザを取り消し、豪政治への中国の関与を薄める政策を進めております。また中国電子機器メーカー機器を豪国内で使用をしないことにも米国同様の措置を決めていますので、前政権とは全く逆の政策に変更しているようです。

政治的にも中国政府とは一線を画してきており、豪経済には不安材料を提供しています。豪経済は極度に中国に依存する体質を一朝一夕に改善することは難しいでしょう。中国との関係で、政治と経済を切り離すことは難しい。そんな複雑な関係を反映した豪経済ではないかと思います。

まとめ

豪金利は今後利回り低下の動きを強める可能性が強く、当面豪ドルは大きく上昇することはないと思います。去年秋口の当レポートでは豪ドル/円は80円を下回った場合は長期的には買っても良いのではと説明しました。

状況が変化してきており、豪経済はリスク材料を抱え、豪ドルは下落リスクが存在してきていると言えます。それがロウRBA総裁の発言に色濃く反映されています。豪金融商品投資には当面慎重に行きたいものです。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。

Follow Us