年初に急浮上した金融世界の3つのリスクについて検証してみたいと思います。

市場参加者でしたら、心の奥底で今年はこんなことがありそうだと思っていたのではないでしょうか。

この3つのリスクは、今年中に度々ヘッドラインをにぎわすことになるのではと思います。

ページ内目次

Ⅰ:日銀が金融緩和の出口戦略に動くのではとの観測

日銀が1月9日に金融市場に資金供給するオペ、つまり公開市場操作で長期国債の買い入れ額を減額したことが市場に波紋を与えています。10年から25年物と、25年超の国債の買い入れ額をそれぞれ100億円減額しました。日銀は金融政策決定会合で、年約80兆円を目途に国債を購入する政策をとっています。足元では50兆円台と言われています。

そしてイールド・カーブ・コントロールという金融政策で、10年国債をゼロ金利水準に定着することを目指しています。

これまで減額することなく、国債を購入し、その反対に資金供給を続けています。ですが、突然の減額に踏み切りました。

市場関係者の一部では、国債購入の目的が2016年9月からイールド・カーブ・コントロール政策の導入で、「量」から「金利」に変えて、国債購入を事実上の「ステルス・テーパリング(隠れた量的緩和縮小)」を進めているとも言われています。ステルス・テーパリングの一端が今回のオペに垣間見られるとも言われています。

今回のオペ減額は一度だけで、その後の動きには変化はありません。黒田日銀総裁以下は、今回の減額オペに対して明確なコメントは差し控えているようです。しかし市場の思惑は盛り上がりつつあるようです。

日本債アナリストの中には、今年中に10年国債の利回りが0.2%から0.5%まで上昇するのではないかと分析しているようです。

低金利が続くと金融仲介機能が阻害され、金融効果が反転する「リバーサル・レート」論が蒸し返されることになります。

ゼロ金利政策は、金融機関の経営を大きく阻害し、金融機関のリストラがフィンテック普及に伴って大きく取り上げられている現実です。しかし、本来の目的であるゼロ金利政策によって、日銀の物価目標を2%まで引き上げることは依然道半ばのようです。

直近11月全国消費者物価指数0.6%前年比、除生鮮0.9%前年比と、まだまだ達成には時間がかかることでしょう。

しかし経済成長を見ると昨年第3四半期GDP速報値2.5%前期比年率と好調を維持しています。また、日経平均はバブル崩壊後の最高値を示現しています。

経済好調の金利水準が一向に上昇しないゴルディロックス(適温相場)の謎を日銀はFRB(米連邦準備理事会)と共に解明できないでいます。金利が低くなっても経済好調の現実から、日銀としては少し市場を試してみたいと思ったのかもしれません。

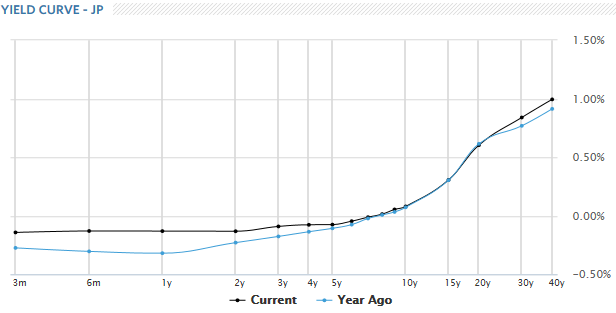

下記グラフ(出所:ウォール・ストリート・ジャーナル紙)は、期間6ヶ月物から40年物までの円のイールドカーブ(利回り曲線)を示しています。青線が1年前の水準、そして黒線が現在の水準です。

これを見ると、イールド・カーブ・コントロール政策で、10年物近辺の金利がゼロ水準にしっかりと固定されていますが、その他の期間については軒並み上昇していると言えます。

このため、日銀は今後10年物金利のゼロ金利政策を取り外し、引き上げる政策に移行する時期を模索しているのではとの観測が広がっています。

黒田総裁は、強力な金融緩和政策を継続すると明言されていますが、取り巻きのスタッフは金利上昇リスクシナリオに対して、出口戦略を立てている可能性はあります。

その思惑が市場に広がることになり、1月23日開催の日銀金融政策決定会合とその後の黒田総裁の記者会見に注目することになります。

為替の動向が端的であり、米金利上昇の動きにも関わらず、円金利上昇リスクが出てきたことで、円安方向のシナリオを立てる投資家の思惑を狂わせています。

日本の株式市場では、少々の金利上昇には耐えうるとして好調を維持している現実と言えます。

Ⅱ:ECB(欧州中央銀行)が年後半にも本格的出口戦略を変更するのではとの観測

1月11日発表の昨年12月13~14日開催の定例理事会の議事要旨の中で、2018年初旬からフォワード・ガイダンス(先に予想されうる金融方針)の段階的な変更を検討する可能性があるとの報道が流れました。

議事要旨を実際読むと、最新のデータを検証することで、フォワード・ガイダンスを更新することが重要であると書いてあります。つまり早くて次回1月25日の定例理事会で検討するとも解釈できます。特に金利調整に重点が置かれるニュアンスを議事録から感じることができます。

現在のECBの主要政策金利はゼロ%です。これを今年後半には調整する、つまり現状の景気状態からは利上げと言うことが予想されます。昨年までは金利調整は早くて2019年以降と言う観測が大勢でした。それが前倒しで行われるのではとの観測が浮上してきたわけです。

それは為替に如実に反映されています。ユーロ/ドルは1.19台半ばから1.22台超えの動きとなっています。対円でも133円台から現在では135円台の動きとなっています。ユーロ高の相場展開が市場関係者に支配的になってきました。しかしECB高官はそのような観測の払しょくに躍起になっているようです。

そしてユーロ高は経済を冷やしてしまうという観測もあります。量的緩和政策では、月額300億ユーロ規模の資産購入を少なくとも今年9月まで継続するとECBは表明しました。そして利上げ観測と共に、資産購入を今年中に終了するという観測も高まってきています。

1月25日開催のECB定例理事会とドラギ総裁の記者会見からは目が離せません。そして今年の定例理事会の何れかで、フォワード・ガイダンスの変更、つまり金利調整と量的緩和解除が発表される可能性があることを認識しておきたいですね。

Ⅲ:中国保有の米国債購入を減額する或いは停止するとのリスクが浮上

このことに関しては、前回当レポートを参考にして頂きたいです。

現在中国外貨準備高は3兆1400億ドルと、3兆ドルをサポートに増える傾向にあると紹介しました。

そしてその多くを米国債で保有している現実があります。昨年中国の経済成長率6.9%でした。そして対米貿易黒字も増えることになります。

中国当局はその報道を否定しています。筆者はそこに、政治的思惑を感じます。

最近になって中国と米国の政治的、経済的関係は昨年とは真逆の反応を示しています。

トランプ大統領が政治・経済面で中国に圧力をかけはじめています。その一連の流れから、このような報道が流れたのではと思います。

かつて日本も対米関係がぎくしゃくし始めた時代に、当時の橋本首相が、米国債を売りたい誘惑に駆られると発言したことを思いだしました。この種の報道が米国債金利上昇の後押しになるかも知れないので、今年のリスク要因として認識しましょう。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。

Follow Us