風光明媚な土地柄の日本と類似している島国・ニュージーランドを久しぶりに考察してみましょう。

最近ではクライストチャーチのモスクで銃乱射事件があり、注目されました。

しかし、先進国の中では安全と言われてきたニュージーランド。その経済を中心に最近の動きを観察しましょう。

ニュージーランドの輸出状況

ニュージーランドの輸出の中心は農産物、そして木材。酪農製品と食肉の輸出割合は約45%、そして木材の輸出は約10%です。

酪農製品、特に乳製品の価格にはニュージーランド経済の動向を決める要因の一つとして重要です。

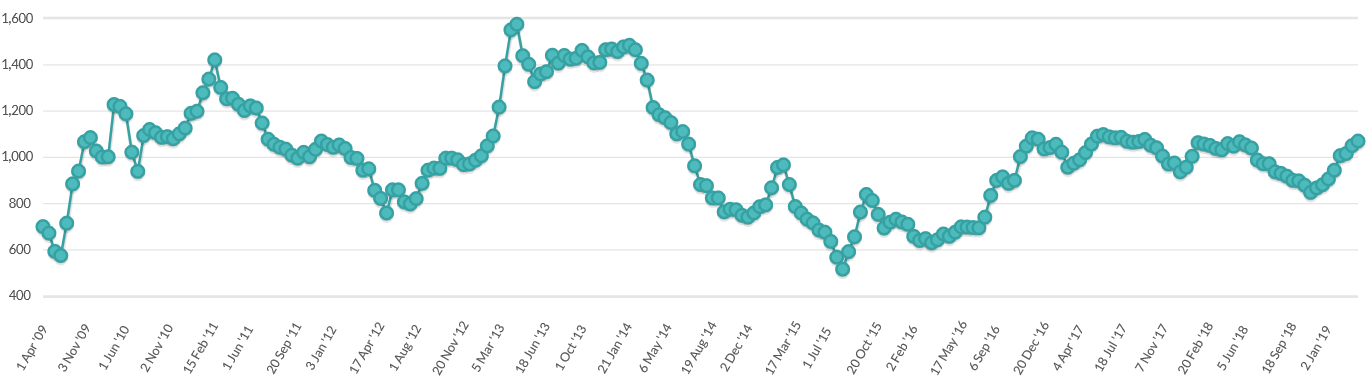

この価格を決めるGDT(Global Dairy Trade グローバル乳製品取引)という市場があります。下記のグラフ(出所:GDT)は過去10年の価格の推移を示しています。

2014年頃までは大きな変動があり、2015年頃には価格低迷の時期がありましたが、最近はしっかりした動きと言えます。これには、中国経済の影響が若干あるのではないかと言えます。

その意味では今後、中国の景気低迷が顕著に表れて、乳製品価格低迷もあるのではとも推察されます。

一方で、乳製品が生活必需品として中国人の食生活に欠かせないものであれば、その影響は少なくなると解釈することもできるでしょう。

乳製品の輸出に関しては、フォンテラ社というニュージーランドの巨大乳製品企業が世界市場を押さえているということも合わせて知っておきたいところです。

食肉の輸出は、TPP(環太平洋パートナーシップ協定)の発効で、日本などへの輸出拡大を見込め、そして今後は中国市場へも食い込んでくるのではないかと考えられます。

同じくTPPの恩恵を受けるのが木材の輸出です。

同じオセアニアのオーストラリアと比べると、鉄鉱石・石炭輸出の比率が大きいオーストラリアとは異なる輸出構造と言えます。この点も押さえておきたいですね。

ニュージーランドの不動産市場

次に見ておかないといけないのが、不動産市場です。

昨今の動きからは、中国人投資家を中心とした海外投資家のニュージーランド不動産投資の勢いが弱まってきているのではないかと推測されます。

下記グラフ(出所:NZ統計局)は、過去16年の不動産価格の推移を示しています。

2017年頃までは、中国経済の勢いそのままに、中国人投資家がニュージーランド不動産を買い漁る傾向が見られました。

ニュージーランド政府当局はこの動きに危機感を抱き、不動産購入に際して頭金の比率を高めたり、またLTV(Loan to Value)の比率に規制をかけたりといった対策を打ちました。

昨年からは、中国経済後退懸念の影響からか、海外投資家の投資意欲が減退し不動産価格が落ち着き、むしろ価格下落の動きが見られるようになっています。

これらの動きはチャートにも表れていますが、ニュージーランド当局はほっと胸を撫でおろしていることでしょう。

観光資源としての魅力

ニュージーランドは魅力的な国と言えます。観光業がまさにその筆頭です。

南半球に位置し、北半球とは季節が逆になるため、日本が夏の時期、ニュージーランドは冬の時期になります。特にスキーなど、ウインタースポーツに魅力を感じます。

また、島国であり、中央に高い山脈が走り、そこに温泉が沸き上がるという部分を見ると、日本と類似していますよね。

ニュージーランドは現在でも、映画などのロケ地として多くの作品に使われており、ラストサムライ、アバターなどでもロケ地として使用されたようです。

観光業が魅力的であり、また今後注目されるべき点であることから、政府は大いに海外に売り込みたいところです。

ニュージーランドの経済状況

それでは経済状態全般について検証しましょう。

今週発表の去年第4四半期GDP(国内総生産)2.3%前年比と発表されました。こちらは市場予想より悪かったようです。

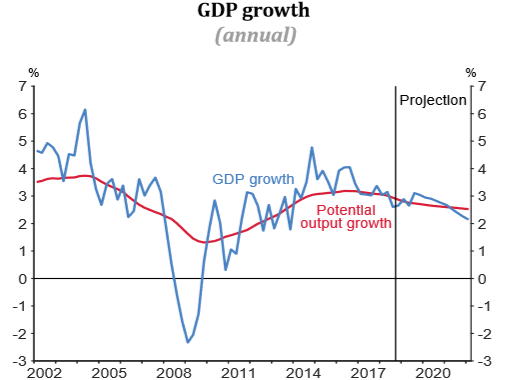

下記のグラフ(出所:RBNZ:ニュージーランド準備銀行)はGDPの2000年頃から数字を示しています。

2015年頃から3~4%の経済成長を示していましたが、ここに来て2%台に落ち込んでいるようです。

赤線は平準化されたトレンドを示していますが、これを見て、今年そして2020年以降の動きとして、景気後退の右肩下がりの動きになるのではとRBNZは予想しています。

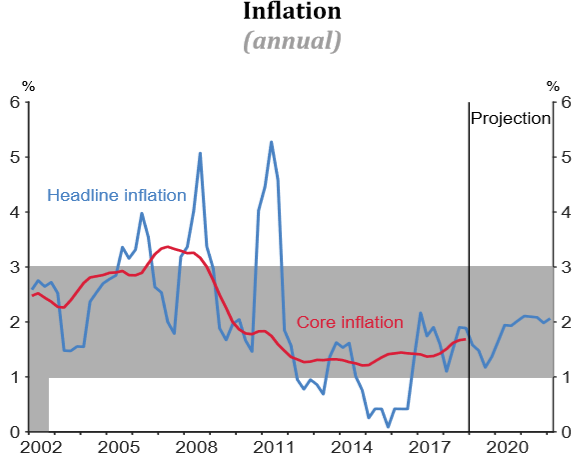

また下記のグラフ(出所:RBNZ)では2000年頃からのインフレ率を示しています。

RBNZのインフレ目標(グレーゾーン)は1~3%とちょっと広めとなっています。

これを見ると、インフレ率は2000年代後半のインフレ目標を上振れする局面はありましたが、概ねインフレ目標内に収まっていると言えます。現在は2%近辺と中間位置で安定しています。

総合すると、経済成長は緩やかな後退局面も予想されますが、インフレ率は安定していると言えるでしょう。

ニュージーランドの金融政策

次に、金融政策を検証しましょう。

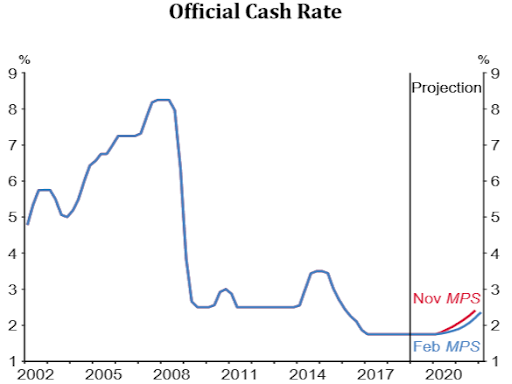

RBNZの政策金利(Official Cash Rate)は現在1.75%です。

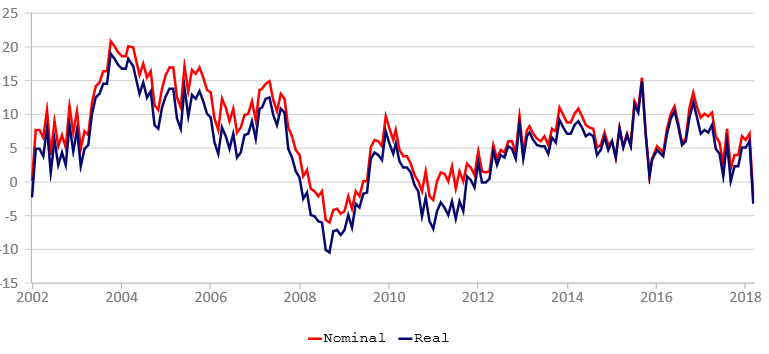

下記のグラフ(出所:RBNZ)は2000年からの政策金利の動きと、今後の予測が示されています。

2000年代には、リーマンショックによる不動産バブルが弾けた影響がニュージーランドでも大きかったことが分かります。その後、2007~2008年頃に約8%の高い政策金利から大きく低下し、現在は2%以下の水準で安定しています。

今後の予測としては、2020年以降政策金利の上昇が見込まれています。

しかしこれはあくまでも2020年以降のものであり、今年は1.75%で安定の予測が出ています。

RBNZの直近の金融政策委員会では、2019年、2020年は現在の政策金利水準を維持し、次回の利上げ見通しは2021年初めまで先送りの見通しと明示されました。その中で、RBNZは次のような4つの項目を指摘しています。

①低い金利水準が経済成長とインフレを抑えるのに必要である。

②力強い世界経済の追い風は弱まる傾向にある。

③現在の経済成長は雇用をサポートする。(直近では第4四半期失業率4.3%)

④インフレ動向はRBNZインフレ目標の中間点に位置する。

このことから、米中貿易摩擦懸念が拡大してこない限り、RBNZは健全な金融政策運営が期待できると言えるでしょう。

投資利回りと為替リスク

ニュージーランド債券10年利回りは現在2.00%前後と、半年前の約2.60%からは大きく利回り低下の動きになってきています。

世界的に安定利回りを求める投資家の動きが背景となり、今年グローバルな債券利回りは低下の動きになってきているのです。これは致し方ないのではと思います。

先進国の中でみると、ニュージーランドは米国に次ぐ高い利回りとなっています。

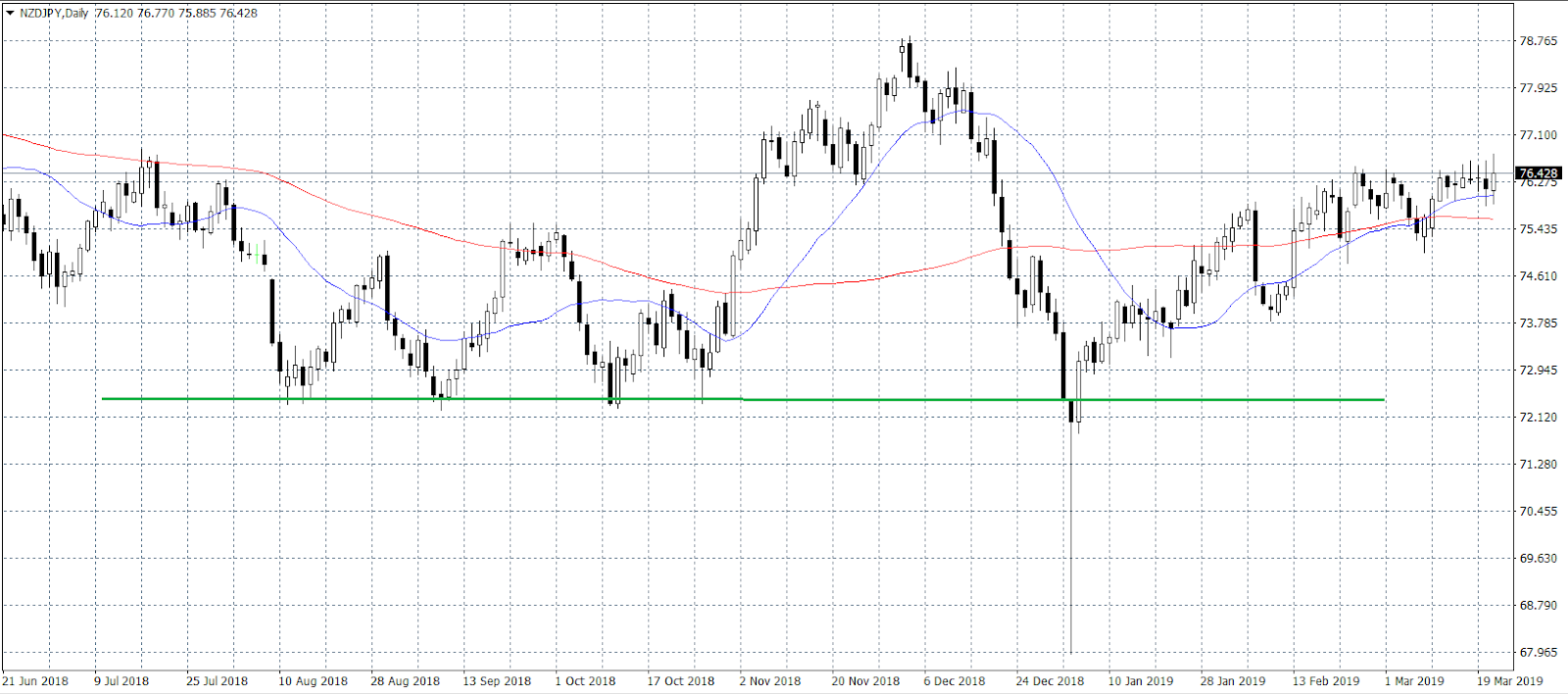

下記チャートは、ニュージーランドドル対円の過去1年の為替の動きです。

ここからは中国経済の影響は豪ドルよりも少ないと推察されます。

それはニュージーランドの多様性が大きいのではないかと筆者は考えました。

また、昨年は72円が大きなサポート(チャート内緑線参照)として機能しました。

年初の大きな下振れは流動性が少なかったことによる過剰変動と言え、長期的投資には省いても良いのではと考えます。

現在では、米中貿易摩擦懸念にも関わらず上昇しているのもみてとれるでしょう。

まとめ

安定した、そして様々な多様性、魅力がある先進国であり、地政学的リスクも少ないニュージーランドは、投資家にとって安定した収益を確保するに適した国であると言えるのではないでしょうか。

投資利回りの安定性、為替リスクの両方を考慮に入れても、ニュージーランド投資は安定的な収益を確保できるのではと筆者は思います。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。

Follow Us