年金問題で、老後資金として公的年金とは別に2,000万円準備してくださいねとの金融庁の報告書が公表されて以来、投資機運が日本で盛り上がってきています。将来の年金支給に不安がある若い世代には特に投資熱が盛り上がっているようです。

しかしながら、現在の投資環境には暗雲が漂っています。今回は特に為替動向を検証してみたいと思います。

ページ内目次

為替レートの変動要因とは?

ドル円の動向は、外債投資、外貨株式、そして外貨投信へ投資する場合に、必ずその動向をチェックする必要があります。

最近では、GPIF(年金積立金管理運用独立法人)は外貨運用の部分について、為替ヘッジをする方向の運用方針を示しました。特に外債投資部分(約279兆円)のヘッジのようです。

外債運用は長期間を要します。高い利回りであっても、為替動向次第で、最終的に利回りがマイナスに振れる場合と、逆に為替差益が利回りに上乗せされ、大きな利益につながる場合があります。しかし、現在は日本の投資家にとっては為替レートで逆風が吹き荒れる環境ではないかと思います。

為替レートの主な変動要因には、二国間の金利差・ファンダメンタルズ(経済の基礎的要因)・需給・政治要因などが関わってきます。

ドル円の動向考察

①日米の金利動向

米国債10年利回り:1.46%(8月29日現在)、日本国債10年利回り:-0.30%、となっています。

今年4月1日時点の日米10年債の利回りを見ると、米国債:2.50%、日本国債:-0.09%となっていました。

この間米国では、米中貿易摩擦が過熱化する方向であり、トランプ大統領、習近平主席ともに、両国が追加関税を課す動きになっています。

その結果、両国の経済は悪化する観測が強まりました。トランプ大統領は、明確にFRB(連邦準備理事会)に圧力をかけ、政策金利であるフェッド・ファンド・レート(FF Rate)を大幅に引き下げるように求めています。

7月下旬には10年半ぶりに利下げに踏み切りました。現在のFF Rateは2.00~2.25%となっています。そして市場では年内に合計0.50%の利下げ、そして来年も追加利下げに踏み切る観測が強まっています。

利下げを織り込む金利市場では、長期金利が現在1.50%近辺まで利回り低下の動きになっています。反対に、日本国債では4月上旬時点で既にマイナス金利体系となっています。

日銀の金融政策の選択肢としては、政策範囲が限られているのではと観測されています。政策金利の深堀(政策金利-0.10%)、10年債利回りをゼロ%程度に誘導するとして、プラスマイナス0.20%に安定されると市場は解釈しているようです。

米国は金利水準を下げる方向にあること、そして日銀の政策範囲が非常に乏しいことから、金利差の縮小傾向が4月時点の日米の金利差を見ると明確と言えます。それを織り込む方向で、ドル円はドル安・円高方向に振れやすいレートの傾向が見られます。

②ファンダメンタルズ

日米ともに、悪い数字はそれほど出ていないようです。第2四半期GDP(国内総生産)を見ると、米国:2.1%前年比、日本:1.8%前期比年率と共に悪くはないのですが、ここでも今後の米中貿易摩擦の影響が心配されます。

③日本の貿易収支

月ごとに見ると黒字が多いが赤字の月もあり、というところですが、年間を通して見ると貿易収支は黒字体質です。

そして資本の流れを見ると、海外投資が依然として多く、利益を生んで円に戻すことになっています。結果、ドル売り・円買いの需要が多くなっています。

本邦企業にとって、為替が円安に振れれば為替差益が増え、企業収益が増えることになります。反対に円高に振れると為替差損が増え、企業収益が減ることになります。

日銀短観の6月時点の大企業・製造業の想定レートは109.35となっているのですが、現在の106.00前後のレートを見ると、どうしても悲観的になってしまいます。

④政治要因

再三となりますが、、やはり米中貿易摩擦がメインテーマになります。グローバル経済の動向に大きな影響を与えており、特にトランプ大統領の発言には注意しないといけないところです。

ヘッジファンドの動きを見る

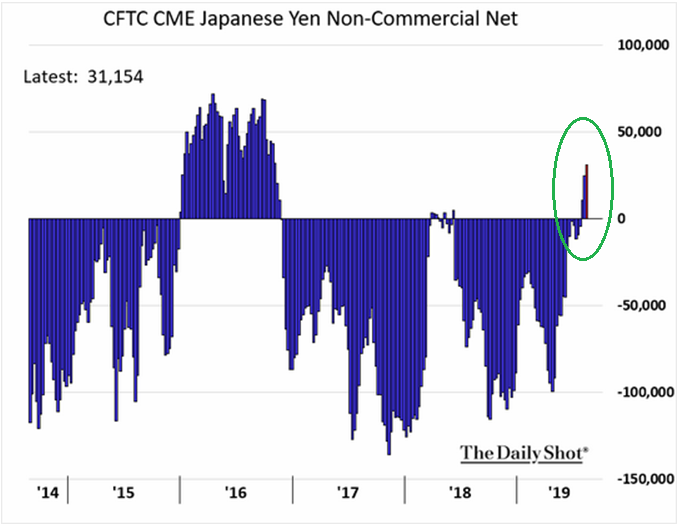

筆者はヘッジファンドがどのようにドル円の動きを見ているのか参考にするために、CME(シカゴ・マーカンタイル取引所)の週ごとのポジションを検証しています。

下記のグラフ(出所:ウォール・ストリート・ジャーナル紙)は過去5年間のポジションを示しています。これを見ると、今月に入り円ネットロング(円買い持ち)に変化しています。(緑丸部分を参照)

このことはシカゴのヘッジファンドが、円高方向を今後予想して、その方向にポジションを変えていることを意味します。

グラフを見ると、2017年からほとんど円ネットショートポジションになっており、円安方向を予想していたことが推測できます。シカゴファンド筋は、デイトレーダーではなく、中長期的にポジションを取ってゆく傾向があります。

それは上記4項目であげた要因を総合的に考察して、結果ポジションを積み上げているように思います。その意味では、為替動向(この場合ドル円)ですが、非常に参考になるのではと思っています。皆さんも為替相場を見る上で参考にしてください。

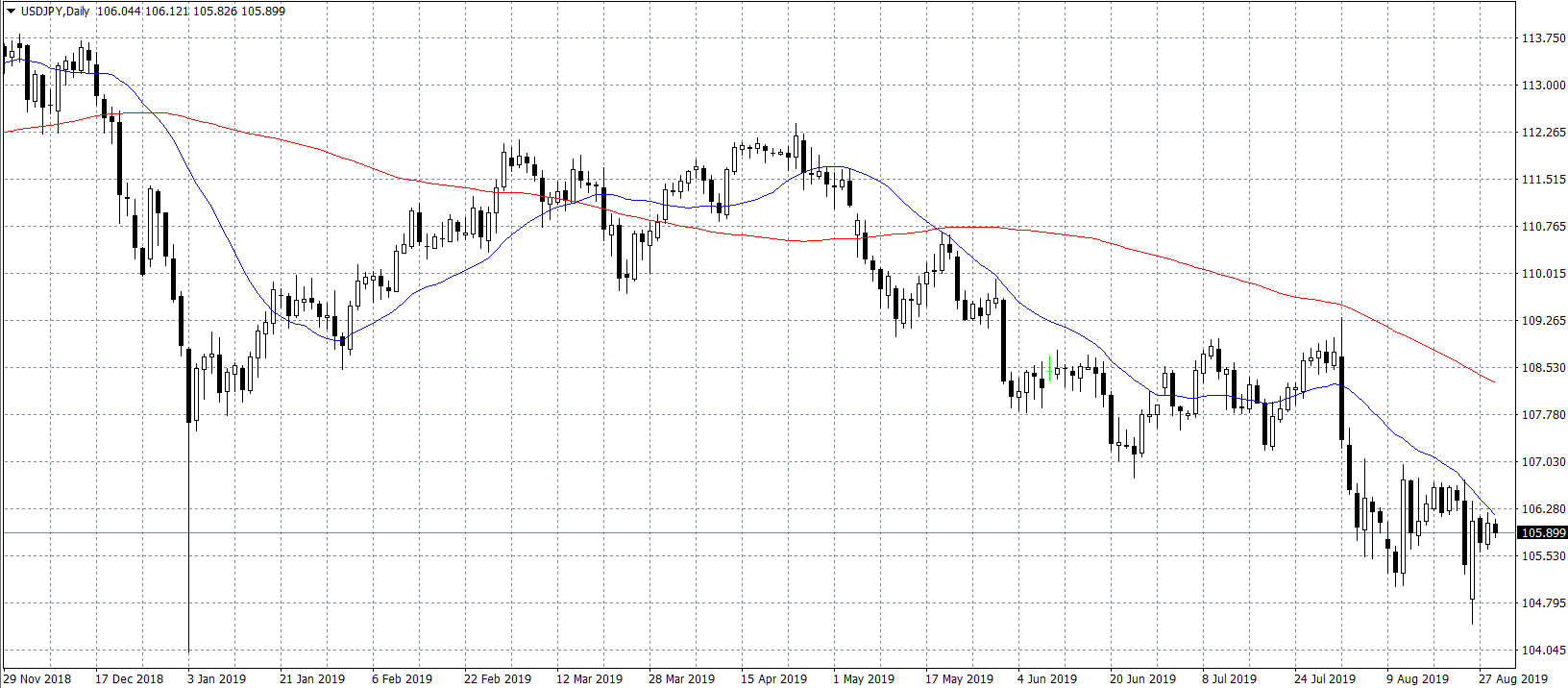

それではドル円のチャートを見ましょう。下記のグラフは昨年11月からのドル円のチャートを示しています。

遠目で見ると、ドル円が下落していることが分かります。日米金利差縮小つまりドル金利急速低下、米中貿易摩擦等複雑に絡み合い、相場を形成しています。

ローソク足と共に、90日移動平均線(赤線)と21日移動平均線(青線)を参考に載せました。90日線と21線の乖離が広がっており、流れはドル安・円高方向にあるように見えます。

気になる外貨

他の通貨についても若干補足しておきます。

ドル円で円高が進みやすいので、どうしてもクロス円(ユーロ円、豪ドル円等)などでもカウンター通貨安・円高が進みやすい状況があります。

欧州を見ても、独経済指標が製造業中心に非常に悪く、そしてECB(欧州中央銀行)も金融緩和政策に踏み切りそうで、これはユーロ安の材料です。

英国でもジョンソン新首相が就任して、合意なきBrexit(英国のEU離脱)が現実味を帯びており、ポンド安方向ではと思います。

オセアニア通貨を見ると、米中貿易摩擦に左右される経済状況ではと思います。RBA(豪準備銀行)、RBNZ(ニュージーランド準備銀行)共に、今後も追加利下げをする段階に来ており、豪ドル、ニュージーランドドル共に、売られる傾向があります。

そして豪連邦債10年:0.90%、ニュージーランド連邦債10年:1.10%水準と、もはや高金利通貨と言えるような状態です。

まとめ

現状では、海外債券では、以前ほど高利回りを期待できない現状です。そして海外株式市場でも、NY株式市場を含めて、流動的であると言えます。

リスク回避の投資マインドが蔓延していますので、仮に海外金融商品で利益が出たとしても、為替リスクで、円高傾向になってしまっていては、利益が為替差損で相殺されてしまう懸念が強いと言えます。

ここは安全資産や、クラウド商品などミドルリスク・ミドルリターンな商品に振り向けるポートフォリオを構築することが賢明であると思います。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。

Follow Us