前回の記事では、配当金で儲けるための基本的なしくみについて解説した。

では、そうしたしくみに基づいて株式投資をするなら、具体的にどんな企業をターゲットにすれば失敗することなく儲かるのか、そのヒントになるデータを見ていこう。

もちろん企業業績も、それに伴う株価も日々変化しており、この先に何が起こるかもわからないが、これまでの実績に照らして「配当金目的ならこの企業」という株式を取り上げてみよう。

連続増配企業は、投資ねらい目!

配当金には、各企業の業績や思惑によって増配、減配、無配などがあることは、前回解説したとおり。

素人の目から見ても、増配は企業が儲かっているあかしで、減配や無配は業績が思わしくない証拠ではないかと想像がつく。

たしかにそれはおおかた間違ってはいないが、さらに注目すべきは増配されている期間、つまり「連続増配」の年月だ。毎年増配を続けている企業は、配当が出せるだけの資金があるということであり、業績好調が連続していることが想像される。しかも、株主への還元意識も高いことがうかがわれる。事実、毎年増配を繰り返している企業の多くは、好調な業績を残している。

投資家サイドから見ると、毎年の増配額が、たとえ数%、一株当たり2円とか3円だとしても、毎年積み上がるのは気持ちがいいもの。同じように株価が上っていき、増配とセットになっていけば、毎年定期的に現金収入が増えることになる。

アメリカでは「配当貴族」と呼ばれる銘柄も

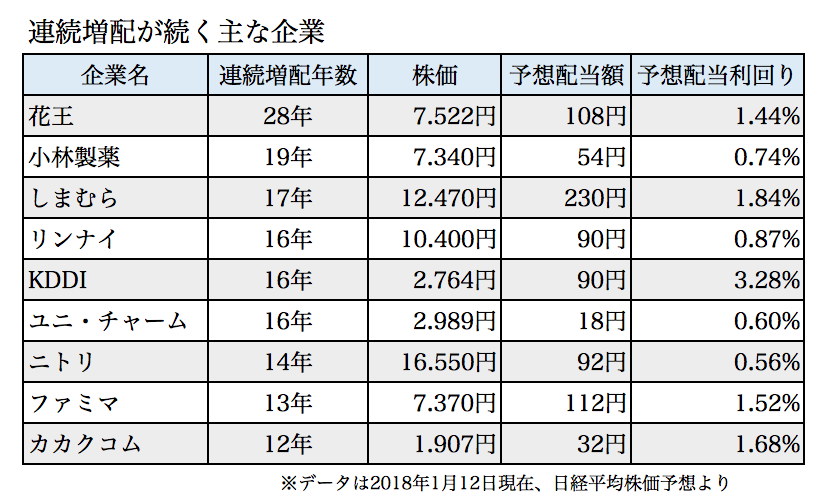

この「連続増配」企業を具体的に拾ってみると、たとえば石鹸や洗剤などの日用消耗品で有名な「花王」。この会社は、なんと28年にわたって増配を継続している。株価も現在7000円以上をキープ。同社の株は、売買を目的にするのではなく、ずっと持ち続けて配当金を毎年得るだけでも十分利益が見込めることになる。

ちなみにアメリカでは、25年以上連続配当が続く銘柄を「配当貴族」と呼んで尊称されるという。

ほかにも長年にわたって増配を続けている会社はある。アパレルの「しまむら」は17年連続増配で株価1万2470円、「KDDI」も16年連続で株価2764円、予想配当額は90円となっている。こうした企業を並べてみると、日本経済をリードする企業が名を連ねていることがわかる。

繰り返しになるが、株は売買目的に投資をしなくても、しっかり持っているだけで安定した収入を得ることが可能。銀行預金などと比べると何倍もの利回りを期待することができるというわけだ。

配当金目的投資でとくに注意したいこと!

配当金目的投資で、注意しておきたいことをまとめておこう。

① 配当利回りが高い=配当金が高いことにはならない

配当金収入が目的なので、配当利回りに注目するのは当然だが、それもしっかりした株価あっての話。業績が悪化して、株価が下がってくれば、利回りが高くても実際に得られる配当金は下がってしまう。ましてや減配や最悪無配などになれば、配当利回りなど絵に描いた餅ということになる。

② 長期保有でこつこと儲けるのが原則

配当金で儲けるためには株を資産としてとらえ、それを元手に毎年着実に収益を得るという考え方が大切。もちろん株価の変動にも注意は必要だが、あまり一喜一憂することなくじっくり見守り、増配を期待するスタンスが正しい。増配が続けば、5年、10年の間に、かなりの額の収益が積み重なる。

③ 株購入のタイミングに注意

株主総会で承認されると配当金額が決まり、決算日に会社から配当金を受け取ることができる。しかし、ここで大事なのは、配当金を受け取るためには、決算日から最低3営業日前に株は購入しておかなければならない点。この最後の購入日を「権利付き最終日」といい、配当金を受け取れる決算日を「権利確定日」という。また、「権利付き最終日」の翌日を「権利落ち日」と呼んでいる。「権利落ち日」に持って株を売ってしまっても、配当金は受け取れるルールになっている。

なぜこれらの日付が大事かというと、「権利付き最終日」は、配当金を受ける権利を持てる最終日なので株を購入する人が増え、株価は上昇することが多い。逆に翌日の「権利落ち日」は、もう配当金がもらえることは確定しているので、売りに出す人が一気に増える。結果として株価は下がることが多い。この日に株を購入すると、2日後の配当金はもらえないのだが、安く株を購入できる可能性がある。売買目的でも、配当金目的でも、この「権利落ち日」は注目の日なのだ。

以上のポイントから見逃せない配当金目的の株式投資。

当然ながら大金は手中に入りにくいが、比較的リスクが小さく、投資初心者にはうってつけ。検討してみてはいかが?

≪記事作成ライター:小松一彦≫

東京在住。長年出版社で雑誌、書籍の編集・原稿執筆を手掛け、この春退職。今後はフリーとして、さまざまなジャンルの出版プロでユースを手掛ける予定。

Follow Us