先週は米、ユーロ圏そして日本の各中央銀行の金融政策委員会が開催され、それぞれ今後の金融政策方針が明確になりました。特にユーロ圏と米国の方針が鮮明になり、今回レポートはそれぞれ言及したいと思います。時系列的に説明します。

米連邦公開市場員会

FRB(米連邦準備理事会)は6月13日開催のFOMC(米連邦公開市場員会)で、予想通り政策金利であるFF rateの誘導目標レンジを0.25%引き上げ、1.75~2.00%にしました。金融市場では上限金利を一般にはFF rateの金利として認識されています。

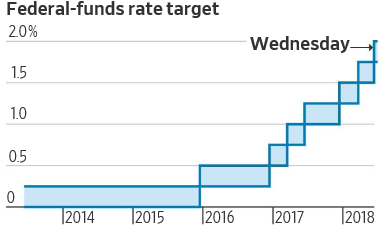

下記のグラフ(出所:ウォールストリートジャーナル紙)は2015年からの利上げ頻度を示しています。去年からはほぼ年3か月毎に利上げが行われています。

FOMCの声明文では、経済取り分け労働市場の改善が進んでおり、またインフレ目標(2%)に近づいていることが明確に謳われています。このことから、3年前からの金利の正常化に向けた流れの中に一連の動きであると理解できます。そしてFRBメンバーのFF rateの今後の予想を見ると、今年は今後2回、そして来年は2~3回、そして2020年にはわずか1回の予想となっています。

今年中にFF rateは2.50%になり、来年は3.00~3.25%となり、2020年には3.50%となるようです。この予想は筆者の3.00%打ち止め予想よりやや高く、来年も利上げ継続、そして2020年にはFF rateは平坦な動きとなるようです。パウエルFRB議長は、イエレン前FRB議長よりもより市場との対話を重視し、各FOMC後に記者会見を開くとしています。

これまでは2回に1回のFOMC毎に記者会見が行われてきました。これにより、経済の変調、進展により、各FOMCでの金融政策の変更が可能となります。リーマンショック時のように臨時のFOMCが開催され、利下げを緊急に実行するということはありましたが、平時でも、機動的に金融政策の変更があるということを金融市場に発信したと言えます。

フォワード・ガイダンス

ECB(欧州中央銀行)は6月14日定例理事会を開催し、今後の金融政策方針(フォワードガイダンス)を明確化しました。今回の一連の中央銀行の金融政策委員会の中では、金融市場に一番のインパクトを与えました。

政策金利(メイン・リファイナンシング・オペレーションズ金利)0.00%、預金金利-0.40%、貸出金利0.25%と据え置きとしました。そして政策金利は来年夏頃まで現在に水準に維持するとドラギECB総裁は明言しました。また、資産購入については、9月から12月末までは月額150億ユーロに減額し、そして年内で終了するとしました。

現在は300億ユーロ規模の資産購入となっています。但し、保有債券の償還元本は必要な限り再投資をする方針です。金融市場では、いつ資産購入を終了するのか、様々な観測が出ていました。それが、今回の定例理事会で金融政策方針が明確になりました。ドラギ総裁は、明確に利上げ時期を協議しなかったとして、おぼろげながら、来年夏頃としました。

そして不確実性は増しており、見通しとして存在するリスクを軽視したくないとして、金融政策運営にはあくまでも慎重姿勢を示しています。ドラギ総裁の任期は来年秋ですから、任期中での利上げはないようです。

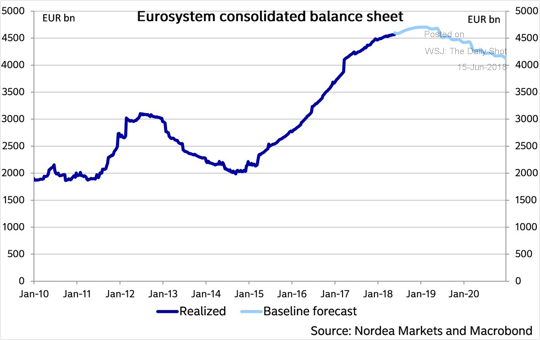

下記のグラフ(出所:ウォールストリートジャーナル紙)はECBの資産購入の残高の推移を示しています。現在は4.5兆ユーロ超規模となっています。ECBの消費者物価指数は現在1.9%となっていますが、今年前半は1%台前半で推移しており、まだまだECBのインフレ目標に到達できるかには不透明感が漂っています。しかしユーロ圏の景気回復は着実に回復途上のようです。

そして米FRBは利上げセッションにあり、欧州でも利上げに向かう機運が出てきています。そんな訳で、これ以上、金融市場に資金を供給する必要性はないのではとECBメンバーのコンセンサスになってきたと言えます。

グラフでは、今後徐々にECBの資産保有額が減少して行くと予想しています。しかし、保有債券の再投資を決定していますから、2020年頃には4兆ユーロ規模にしか減らないようです。その意味では欧州景気の回復度合いには慎重姿勢を崩していないと言えます。

今回の定例理事会では、資産購入終了時期を明確化するとともに、利上げ時期もおぼろげながら、来年夏頃にするということを明確化したことに金融市場は反応しました。

来年早い時期に利上げをするのではとの観測を一部市場関係者は読んでいたようで、それに反応した為替市場といえます。ECBは来年早い時期には利上げをしないということを理由に、米国との金利差は早期に縮小しないとして、ユーロ売り・ドル買いの動きになっているようです。これがしばらくユーロ相場の基本となるようです。

日銀政策決定会合

日銀は6月15日開催の金融政策決定会合で、政策金利(日銀当座預金のうち政策金利残高)を-0.10%のマイナス金利、そして長期金利の指標である10年物国債の金利をゼロ%程度で推移するように、国債購入を進めるとしています。保有残高を年間80兆円程度にするとしています。予想通りの結果であり、米欧の中央銀行ほどの注目度はなかったようです。

日本のGDP(国内総生産)第1四半期2時速報では-0.6%前期比年率と意外に悪い数字となりました。去年の良い数字の反動、そして為替で大きく円安に振れなくなったこと、企業の慎重姿勢などが影響しているように思います。その結果、個人消費も大きく伸びてはいないと言えます。

インバウンド需要の海外旅行者の消費だけに頼っている現状ではいけないようです。結果、日銀は引き続き量的緩和を続けることになり、安倍政権としても、日銀金融姿勢に頼った経済運営をせざるを得ないように思います。

さいごに

纏めてみましょう。日米欧中央銀行はそれぞれの金融政策方針を明確化しました。FRBは当面は積極姿勢の利上げ方針といえます。ECBは慎重姿勢ながら、量的緩和の出口方針を決定するものの、利上げには来年夏頃以降と慎重方針です。

そしてわが日本銀行は、まだまだ量的緩和を続けないといけないと現状の金融政策方針を確認したと言えます。このことで、金利にさらに明確な差が出てくるものと考えられます。

長期金利で見ると、米国10年債は3.00%前後、ユーロ圏債券指標ドイツ連邦債10年0.50%前後、そして日本国債ゼロ%が今後3か月程度の利回りの推移ではないかと筆者は思います。金利差重視の投資家の参考になればと思います。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。

Follow Us