双子の赤字”Twin Deficits”という言葉があります。貿易赤字と財政赤字が併存していたロナルド・レーガン政権を指してに生まれた言葉です。この言葉は単にアメリカだけでなく、世界各国でこの状況が見られたため経済用語として定着しました。これが今後の米国を中心とした金融市場の焦点になり、また米国の金利上昇の動きにつながってきています。

米中の貿易対決

まず米国の貿易赤字について考察します。トランプ大統領は、巨額の対米黒字を計上している国々に対して様々な交渉カードを出して、貿易赤字解消に努力しているようです。その代表格が対中国です。

双方の国が互いに500億ドル相当の制裁関税を繰り出す泥仕合になっている感があります。米国の貿易赤字は3月490億ドルを計上していますが、年間の数字を見ると昨年は7,960億ドルです。この内の約5割近くが対中国での赤字であると言えます。

中国が自由貿易を主張し、米国が障壁のある貿易を望んでおり、これまでの主張が双方反対であるのではと言う不思議な貿易姿勢であるのではと思います。

今日のウォール・ストリート・ジャーナル紙には、中国が、国内輸入業者と連携して、2020年末までに米国の対中貿易赤字を2,000億ドル削減することに注力すると報道されていました。

概算で年間の米国への中国の貿易黒字が4,000億ドルと想定すると、3年間で1兆2000億ドルです。その内の2,000億ドル削減するということですから、16%強削減努力するということを意味します。16%を多く見るか少ないのかトランプ大統領はどのように考えているのでしょうか。

米中間選挙では対中政策が焦点

安全保障上の問題を名目に、最近中国への貿易赤字削減を迫っているトランプ大統領ではないかと思います。そして、全体の米国の貿易赤字の推移を見ると悲観的になります。

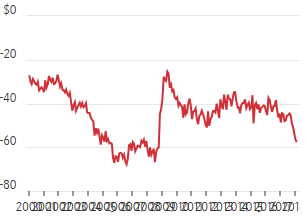

下記グラフ(出所:ウォール・ストリート・ジャーナル紙)は2000年からの貿易赤字の推移を示しています。これを見ると、2010年からは4,000億ドルの水準から赤字幅を増やす傾向にあります。そしてここ2年では、その赤字幅が7,000億ドルを超えて、大きく増える傾向にあると言えます。

米国経済はこれまで好調であり、直近のGDPは第1四半期:2.3%前期比年率です。消費経済構造の米国社会では、消費が好調と言えます。米国社会の大量消費社会では、安価な中国製品は消費生活では今や必需品です。

安くて良い品質に変貌を遂げつつある中国製品の流入を抑えることは困難なようです。難しい交渉力をトランプ政権は迫られることになります。

トランプ大統領としては、11月中間選挙の関門を上手く突破るためにも、対中国政策と言う有権者に分かりやすい項目で得点を挙げることに全力を注力するのではと思います。今後の対中交渉の経過を見守りましょう。

米財政赤字のゆくえ

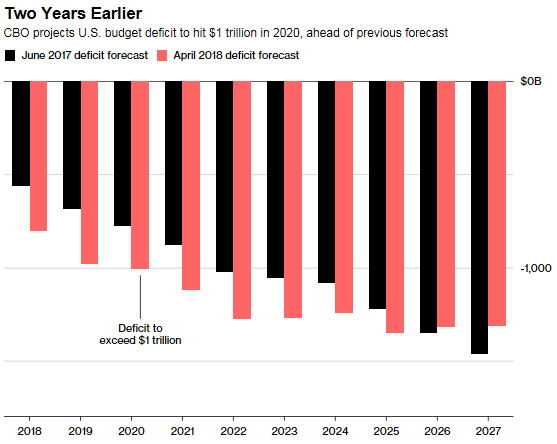

次に米財政赤字について考察しましょう。財政赤字は、2017年度6,650億ドル、そして2018年度には8,040億ドルに達するのではと予想されます。下記グラフ(出所:ブルームバーグ)は2018年から2027年までの予測を示しています。米議会予算局(CBO)の予測に基づいています。

黒棒線が2017年の予想、赤棒線が2018年予想となっています。2019年は6,890億ドルから9,810億ドルと1兆ドルに迫る赤字幅予想となっているのです。そして全体のグラフを見渡すと、今後大幅に赤字幅が増える予想となっています。これを見ると1兆5000億ドル近くの巨額赤字を計上してしまうことになります。

そして今後11年間に1兆9000億ドルに増加すると試算しています。これはトランプ政権の公約である大幅減税実施の結果であると言えます。税制改革パッケージにより、連邦政府の歳入が10年間で約1兆1000億ドル減少すると予想されます。

その結果、米国債を増発し、財政赤字が拡大するというシナリオです。

FRBの成長予測

米議会予算局の試算では、米経済成長率18年3.3%、19年2.4%、20年1.8%、FRB(米連邦準備理事会)の政策金利(FF Rate)18年第4四半期2.4%、19年3.4%、そして21年には4%のピークをつけると予測しています。

また失業率は19年3.3%と今年の3.8%から低下すると予測しています。米議会予算局はかなり楽観的な経済予想、そして高経済成長持続の結果、予想以上の税収が見込めるのではとの試算になっているようです。

2020年以降の経済については、まだ分からないというのが正直な筆者の感想です。しかし、財政赤字拡大の基調には変化がないようです。その上で、今後のドルを中心とした金利の動きを読んで行きたいと思います。

財政赤字拡大基調が今後10年間予想されます。財政赤字を補う意味では米国債の発行が続くことになります。悪い意味では乱発も予想されます。

そして金利の動きを見ると、本来の好景気サイクルに入っていることから、良い金利上昇が予想されます。反面、当レポートでは口酸っぱく申し上げていますように、米国債発行が続くことから、需給の面で見ると供給過多となり、金利上昇する局面が否めません。

そしてそれは悪い金利上昇へとつながります。下記グラフ(出所:ウォール・ストリート・ジャーナル紙)は過去10年超の10年債の推移を示しています。2000年代後半には5%を超える米国債でした。

良い金利上昇、悪い金利上昇

2016年の2%を下回る局面を終了し、現在は3%を超える局面へと変化してきています。これは、先程説明しました経済成長を続ける結果の良い金利上昇と、債券相場を需給の悪化つまり米国債が米財務省を通して乱発することになるのではとの懸念から悪い金利上昇が同居している結果ではと筆者は推測しています。

この先、FRBは政策金利(FF rate)の引き上げを最低3年間は続けることになるのでしょう。このシナリオでは、悪い金利上昇がなくても、10年債は4%の水準を目指すことになります。

そしてそこに米国債乱発と言う悪い金利上昇と言う要因が加わると更に金利上昇へとつながって行きます。5年後には5~6%の水準もあるかと推測しています。

影響は世界各国に

米国の金利上昇が加速してくると、景気のサイクルからは、悪い景気サイクルに入ってくることになります。景気悪化の中の金利上昇が続き、その後、何らかの経済の破綻、例えばサブプライムローンの破綻、つまりリーマンショックのような事象が起こる可能性が出てきます。

また米金利の上昇は、世界経済に綻びを生じさせます。多くの新興国がドルで資金調達をしていて、その資金を原資に債券を発行しています。例えばアルゼンチン、トルコでは、現在米金利上昇による弊害を強く受けています。

経済が破たんする過程にあり、これらの国の債券相場が下落することになっています。つい最近まで良いと言われていたアルゼンチン10年債(現在約6%)ですが、今後急速に利回り上昇の動きになるのではと予測されています。

米国の急激な金利上昇は、経済市場、金融市場では今後何とも不穏な動きになる予感を筆者は持ちます。安全運転のポートフォリオ管理が投資家には今後求められます。ミドルリスク・ミドルリターンなクラウド商品の比率を増やす局面になるのではと思い描いています。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。

Follow Us